ふるさと納税で住民税はいくら控除される?

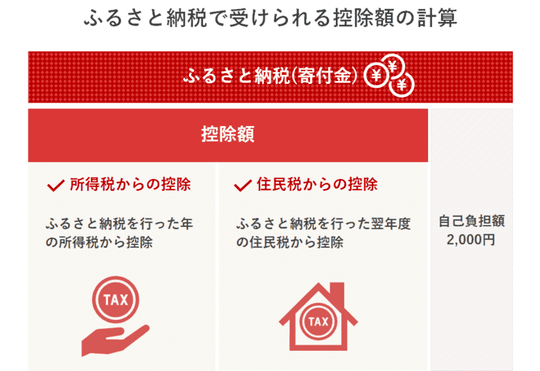

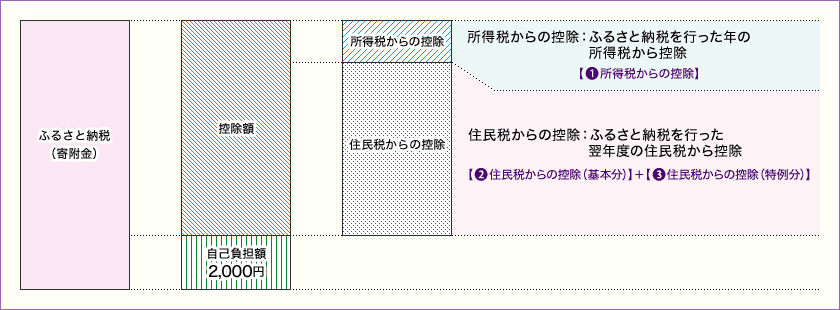

ふるさと納税をすると寄付金額のうち2,000円が自己負担になり、2,000円を超える部分が所得税と住民税から原則全額控除されます。例えば、2万円寄付したら1万8,000円分が控除対象になります。

ただし、控除される金額には上限(控除限度額)があります。

詳しい計算式は記事後半の「住民税からの基本分・特例分の控除の計算式」で解説します。

ただし、ふるさと納税をしても住民税が安くならない以下のような場合もあるので、注意しましょう。

■ふるさと納税をしても住民税が安くならない場合

- 住宅ローン控除を受けている場合

- そもそも住民税が発生しない専業主婦(主夫)や子ども、無職の場合

- 確定申告ワンストップ特例制度の申請を忘れた場合

ふるさと納税をしても住民税が安くならない人についても記事後半で詳しく解説していますので、参考にしてみてください。

控除額は計算シミュレーションを使って確認!

ふるさと納税をした際の控除限度額は、給与収入や家族構成など人によって異なります。

そのため、控除限度額は自分で計算して把握する必要がありますが、ふるセレ(当サイト)にある計算シミュレーションツールを使えば簡単に割り出せます。

「源泉徴収票」または「確定申告の控え」が必要になるので、まずその2つを手元に用意して、計算ツールを使って控除限度額を調べてみましょう。

ふるさと納税の税金控除の仕組みを簡単解説

ふるさと納税は節税ではなく、「税金の前払い」という仕組み。

ふるさと納税が節税になると思っている人もいますが、これは違います。

原則として、ふるさと納税は寄付した金額のうち自己負担の2,000円を超える分を先に納税するという考え方です。先にふるさと納税で納税した分が、その年の所得税と翌年の住民税から控除されます。

<ふるさと納税の控除の仕組み>

- ふるさと納税の控除額には上限(=控除限度額)がある

- 控除限度額は人によって違う

- ふるさと納税した金額のうち、一律で2,000円は自己負担

- 控除限度額を超える金額を寄付した分は自己負担

- 控除を受けるためには確定申告かワンストップ特例制度で手続きが必要

- 申請手続きをしなかった場合は税金控除を受けられない

これらの仕組みをもっと詳しく知りたい人は記事後半の「ふるさと納税の控除の仕組みを詳しく解説!」をチェックしてみて下さい。

ふるさと納税の控除を受けるにはワンストップ特例制度か確定申告で手続きをする

ふるさと納税をして税金の控除を受けるには、ワンストップ特例制度か確定申告のどちらかの手続きをする必要があります。

ワンストップ特例制度と確定申告では、控除される税金や、制度を利用できる人が違います。簡単に以下の表にまとめたので見ていきましょう。

■ワンストップ特例制度と確定申告の違い

| ワンストップ特例制度 | 確定申告 | |

|---|---|---|

| 控除される税金 | 住民税 | 所得税と住民税 |

| 対象者 |

|

|

| 控除額 | どちらの制度を利用しても受けられる控除額はほぼ同額 | |

ワンストップ特例制度でも確定申告でも、どちらの制度を利用しても受けられる控除額はほぼ同額なので、「ワンストップ特例制度を利用できないと損」「確定申告の方がお得」というようなことはないので安心してください。

ただ、ワンストップ特例制度は非常に簡単な手続きで申請が終わるため、ワンストップ特例制度が利用できる場合はぜひこの制度を活用してみてください。

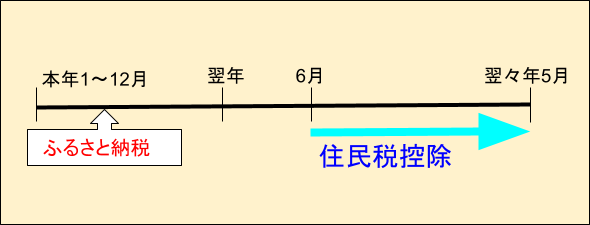

ふるさと納税をして住民税控除が適用されるのはいつから?

ふるさと納税で住民税が控除されるのは翌年6月から翌々年5月まで!

ふるさと納税をすると住民税と所得税から控除が受けられることを説明してきましたが、実は住民税と所得税では控除を受けられる時期が異なります。

住民税と所得税の控除が適用される期間は以下のようになります。

■住民税と所得税が控除される期間

| 前年1/1〜12/31 | 今年1月 | 2〜3月 | 4月〜5月 | 6月〜翌々年5月 |

| ★ふるさと納税 | 確定申告 | 所得税の還付 | 住民税控除期間 ※控除金額が1年間で12分割される |

住民税と所得税、それぞれ控除される時期を詳しく見ていきましょう。

住民税が控除されるのはふるさと納税をした翌年から!

住民税の控除はワンストップ特例制度と確定申告、それぞれで受けられます。

ふるさと納税はその年の1〜12月のいつでも可能ですが、住民税の控除を受けられるのは、ふるさと納税をした翌年の6月から翌々年5月までの1年間。

控除金額がその1年間で12分割され毎月の住民税が安くなります。

■住民税が控除される期間

ワンストップ特例制度と確定申告のどちらで手続きをしても、控除される期間は同じです。

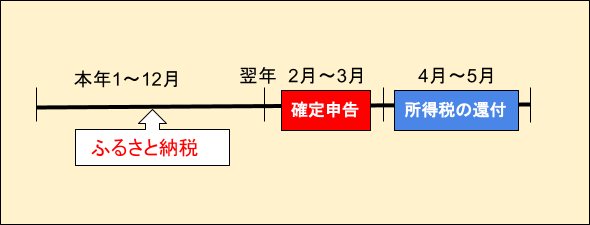

所得税はふるさと納税をした年の所得税から控除(還付)される

所得税の控除は確定申告をした際に受けられます。

控除はふるさと納税をした年の所得から控除され、還付金は確定申告後の1〜2ヶ月後に指定口座に振り込まれます。

■所得税が控除される時期

還付される金額と口座への入金日は、確定申告後に郵送されてくる「国税還付金振込通知書」に記載されているので、通知がきたら口座を確認してみましょう。

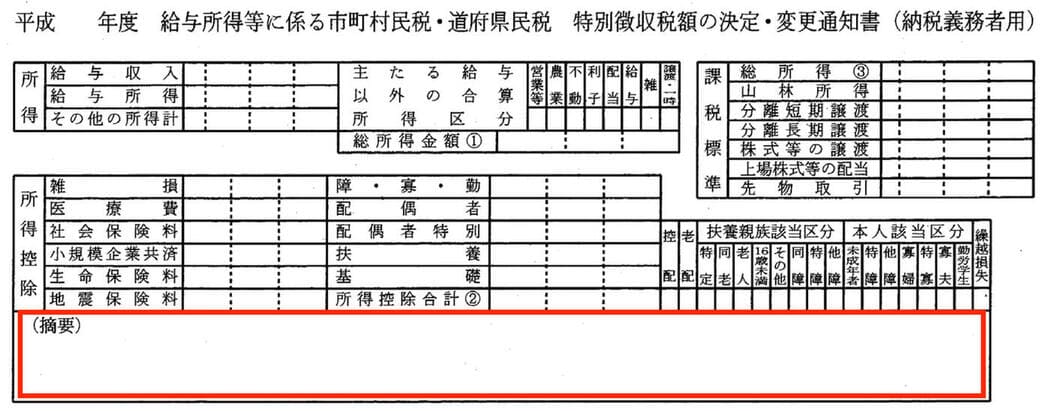

ふるさと納税の住民税控除の確認は住民税決定通知書で!

住民税が控除されたかどうかは住民税決定通知書で確認できる。

所得税は前述した通り指定した振込口座で還付金を確認できますが、住民税の控除は勤め先から発行される「住民税決定通知書」で確認できます。

■住民税決定通知書、知っておきたい3ポイント

□住民税決定通知書は毎年5〜6月に勤務先から配られる

□住民税決定通知書は年1回しか配られない

□住民税決定通知書を紛失したら再発行はできない

住民税決定通知書を紛失したら再発行はできない

では次からは詳しく解説していきます。

住民税決定通知書とは?

「住民税決定通知書」とは、その名の通り住民税の金額を知らせる通知書です。

住民税とは、都府県民税と市町村民税の2つを合わせた税金で、東京23区では特別区民税・都民税と呼ばれています。

住民税は前年の所得をもとに算出され決定されます。

では住民税決定通知書とはどこでもらえるのでしょうか。

住民税決定通知書は勤め先の会社から受け取る

住民税の年度は6月始まりで翌年5月末までとなるため、住民税決定通知書は毎年5〜6月頃に勤務先の会社から配られます。

住民税決定通知書が配られるのは年に1回。会社から住民税決定通知書の配布のお知らせがきたら必ず確認するようにしましょう。

気を付けないといけないのは、住民税決定通知書は紛失したら再発行ができないという点です。

もし紛失してしまったら、役所で課税証明書を発行してもらえば住民税額を確認することはできます。

自営業(個人事業主)やフリーランスの人は直接自宅に届く

自営業(個人事業主)やフリーランスの人の場合、住民税決定通知書は「税額決定兼納税通知書」という名前で、住んでいる市区町村の役所から郵送で直接自宅に届きます。

自宅に届く時期は、例年6月初旬〜中旬頃なので、届いたら金額を確認するようにしましょう。

住民税が控除されたかどうかは住民税決定通知書で確認できることが分かりました。では住民税決定通知書のどこを見ればいいのでしょうか。

住民税が控除されたかどうかの確認方法

住民税が控除されたかどうかは「住民税決定通知書」の「摘要」欄(赤枠で囲ったところ)を確認しましょう。

出典:総務省地方税法施行規則第 2 条で示された納税義務者用の税額通知書様式(抜粋)

住民税が控除される場合、この摘要欄に「寄付金税額控除 市民税●●●円 県民税●●●税」という記載がされます。

控除されている金額の合計がふるさと納税の寄付金額ー2,000円(自己負担分)となっていれば、控除が行われた、ということになります。

ふるさと納税をしても住民税が安くならない場合がある

ふるさと納税をしても住民税が安くならない(控除されない)場合もあります。

それは以下のようなときです。

一つずつ詳しく見ていきましょう。

住宅ローン控除を受けている

住宅ローン控除を受けている人は、ふるさと納税をして確定申告をすると住民税が控除されない場合があるので、ワンストップ特例制度を利用するのがおすすめです。

ワンストップ特例制度を利用すれば、ふるさと納税をした分は住民税からのみ控除されます。そのため、所得税と住民税から控除される住宅ローン控除と併用しても住民税の控除額が減ることはありません。

住宅ローン控除はその年のローン残高の1%で、最大40万円を上限に所得税から控除され、そこで控除しきれなかった分が住民税から控除されます。

確定申告をしてふるさと納税の控除を所得税からも受けると、所得税から控除しきれない住宅ローン控除の金額が増える場合があります。

その分を住民税から控除しようとしたときに、住民税からの住宅ローン控除の上限に達し、満額控除できなくなる可能性があります。

ただし、住宅ローン控除を受けるには1年目は確定申告が必要なので、その場合はワンストップ特例制度は利用できないので気をつけましょう。

そもそも住民税が発生しない専業主婦(主夫)や子ども、無職のとき

専業主婦(主夫)や無職のときであっても、ふるさと納税は利用できます。

ただ、専業主夫(主夫)や無職の場合は、そもそも所得がない=非課税のため、控除できるものがありません。

■非課税の人とは

- 合計所得金額45万円(給与収入のみで100万円)以下の人は非課税

- 合計所得金額45万円超の金額の場合でも、扶養親族数によっては非課税になる場合もある

このように、非課税の人は税金控除の対象外になります。

所得があっても年収103万円以下の場合は配偶者の扶養範囲内になるため、納税者である配偶者の名義でふるさと納税をしたほうがお得です。

ワンストップ特例制度・確定申告の申請を忘れた

ふるさと納税をした際、ワンストップ特例制度や確定申告の手続きをしないと税金の控除は受けられません。

■ワンストップ特例制度

- ワンストップ特例制度

⇒ふるさと納税をした年の翌年1月10日まで - 確定申告

⇒ふるさと納税をした年の翌年3月15日まで

もしワンストップ特例制度の手続きを忘れても、確定申告をすれば控除は受けられますが、どちらも申請し忘れてしまった場合は控除を受けられないので気をつけましょう。

ただし、5年以内に還付申告をすれば所得税の還付を受けることができます。

ふるさと納税の控除の詳しい仕組みを解説!

ふるさと納税の仕組みで覚えておきたいのは以下の4つのポイントです。

■ふるさと納税の仕組み

□ふるさと納税した金額のうち、一律で2,000円は自己負担

□ふるさと納税の控除額には上限(=控除限度額)がある

□控除限度額を超える金額を寄付した分は自己負担

□控除限度額は人によって違う

1つずつ詳しく説明していきます。

ふるさと納税した金額のうち、一律で2,000円は自己負担

ふるさと納税をしたら2,000円は自己負担。

ふるさと納税をすると、寄付金額から自己負担額の2,000円を引いた金額が所得税と住民税から控除されます。

例えば、3万円分納税したら、自己負担2,000円を引いた2万8,000円分の税金が控除されるということになります。

自己負担額の2,000円は何?と思うかもしれませんが、ふるさと納税した金額は、全額が寄付した自治体の財源になります。2,000円の自己負担以外を国や居住地の自治体が負担している、ということです。

寄付する金額や件数、寄付する自治体の数が変化しても、自己負担は2,000円です。

■ふるさと納税をした際の負担の内訳

⇒所得税分を国が負担

⇒住民税分を居住地の自治体(市町村と都道府県)が負担

⇒2,000円分が自己負担

自己負担は2,000円と説明しましたが、たくさん寄付をすればするほどお得になる、というわけではありません。控除される税金には上限(=控除限度額)があるからです。

ふるさと納税の控除額には上限(=控除限度額)があり、限度額を超える分は自己負担になる

ふるさと納税をした際に控除される金額には上限があります。

その上限のことを控除限度額と呼び、控除限度額は家族構成や収入などによって変わってくるため、人によって異なります。

この上限まで所得税・住民税から全額控除を受けられるのです。

ふるさと納税をした際の自己負担額は2,000円と説明しましたが、自己負担額がそれ以上になる場合があります。それは寄付金額が控除限度額を超えてしまったときです。

例えば控除限度額が3万円なのに、5万円分のふるさと納税をしてしまうと、2,000円の自己負担に超過分の2万円がプラスされ、2万2,000円を自己負担しなければなりません。

ふるさと納税をする際、控除限度額を超えてしまわないように、まずは自分の控除限度額を知るところから始めましょう。

控除限度額は人によって違う

ふるさと納税で受けられる控除の限度額は、年収や家族構成によって異なります。

■控除限度額の仕組み

- 年収が高いほど控除限度額も高くなる

- 扶養控除の対象となる16歳以上の扶養親族が多いほど控除限度額は低くなる

控除限度額の目安を一覧にまとめました。この表で大体の目安をつかめるでしょう。

| 給与収入 | 家族構成 | ||||

|---|---|---|---|---|---|

| 独身か夫婦共働き(配偶者控除・配偶者特別控除の適用なし) | 夫婦で配偶者に収入なし | 夫婦共働きで高校生(16~18歳の扶養親族)の子1人 | 夫婦共働きで大学生(19~22歳の特定扶養親族)の子1人 | 配偶者に収入なしで高校生の子1人 | |

| 300万円 | 2万8,000円 | 1万9,000円 | 1万9,000円 | 1万5,000円 | 1万1,000円 |

| 400万円 | 4万2,000円 | 3万3,000円 | 3万3,000円 | 2万9,000円 | 2万5,000円 |

| 500万円 | 6万1,000円 | 4万9,000円 | 4万9,000円 | 4万4,000円 | 4万円 |

| 600万円 | 7万7,000円 | 6万9,000円 | 6万9,000円 | 6万6,000円 | 6万円 |

| 700万円 | 10万8,000円 | 8万6,000円 | 8万3,000円 | 8万3,000円 | 7万8,000円 |

| 800万円 | 12万9,000円 | 12万円 | 12万円 | 11万6,000円 | 11万円 |

| 900万円 | 15万1,000円 | 14万1,000円 | 14万1,000円 | 13万8,000円 | 13万2,000円 |

| 1,000万円 | 17万6,000円 | 16万6,000円 | 16万6,000円 | 16万3,000円 | 15万7,000円 |

| 1,300万円 | 27万1,000円 | 26万1,000円 | 26万1,000円 | 25万8,000円 | 26万1,000円 |

| 1,500万円 | 38万9,000円 | 37万7,000円 | 37万7,000円 | 37万3,000円 | 37万7,000円 |

| 2,000万円 | 56万4,000円 | 55万2,000円 | 55万2,000円 | 54万8,000円 | 55万2,000円 |

| 2,500万円 | 84万9,000円 | 83万5,000円 | 83万5,000円 | 83万円 | 83万5,000円 |

自分の限度額がいくらになるのか、詳しい金額を知りたい人は限度額計算シミュレーションツールを利用してみてください。

ふるさと納税の住民税控除の計算式

(出典:総務省)

ふるさと納税をすると、寄付金額の自己負担額2,000円を除いた全額が所得税・住民税から控除されます。

考え方としては、①所得税からの控除と②住民税からの控除(基本分)により控除できなかった額を、③住民税からの控除(特例分)により全額控除するという仕組みです。

住民税から控除を受けられるのは、ワンストップ特例制度か確定申告をした場合です。

ワンストップ特例制度を利用すると住民税からのみ控除され、確定申告をすると所得税と住民税から控除が受けられます。

ここからはふるさと納税をした際に控除される、住民税控除の計算式を説明していきます。

住民税の控除は基本分と特例分がある

住民税からの控除には「基本分」と「特例分」の2つがあり、この2つを合計した金額が翌年度の住民税から控除されます。

- 基本分

地方公共団体や、日本赤十字社、共同募金会などに寄付した場合に、住んでいる自治体から控除される分

- 特例分

地方公共団体に寄付した場合にのみ適用される分

この基本分と特例分の合計が住民税から控除される金額になります。

ただし、この2つの合計額が総所得金額の30%を超える場合、超えた分については控除の対象にはなりません。

では基本分・特例分の具体的な計算式を解説します。

住民税からの基本分・特例分の控除の計算式

住民税からの控除(基本分)は下記の計算式で求められます。

■住民税からの控除額(基本分)

住民税の基本分の控除額=(ふるさと納税の金額-2,000円)×10%

※控除の対象となるふるさと納税額は、総所得金額等の30%です。

住民税からの控除額(特例分)は、住民税所得割額の割合により決まります。特例分が住民税所得割額の20%を超えない場合は、以下の計算式で決まります。

■住民税からの控除額(特例分)

住民税の特例分の控除額=(ふるさと納税の金額-2,000円)×(100%-10%(基本分)-所得税の税率)

※特例分の計算式で使う所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率です。

特例分が住民税所得割額の20%を超える場合、3つの控除(所得税、住民税基本分、住民税得例分)を合計しても全額が控除されず、実質負担額は2,000円を超えます。

■特例分が住民税所得割額の20%を超える場合の計算式

住民税からの控除(特例分) = (住民税所得割額)×20%

※具体的な計算は、お住まいの市区町村にお問い合わせください。

ワンストップ特例制度での住民税の控除額の計算式

ワンストップ特例制度を適用する場合は住民税からのみ控除され、控除される金額は次の3つを合わせた額です。

■ワンストップ特例制度で控除される控除額

| 1 | 住民税の基本控除額 | (ふるさと納税の金額-2,000円)×10% |

|---|---|---|

| 2 | 住民税の特例控除額 | (ふるさと納税の金額-2,000円)×(100%-10%(基本分)-所得税の税率) |

| 3 | 住民税の申告特例控除額 | 特例控除額 × 申告特例控除の割合 ※およそ所得税における減額分に相当 |

基本分と特例分に、3番目の「住民税の申告特例控除額」を追加します。この「住民税の申告特例控除額」が所得税における控除額とほぼ同額です。

そのため、ワンストップ特例制度を利用して住民税のみから控除を受けても、確定申告で所得税と住民税から控除を受けた場合とほぼ変わらない金額が控除されるということになります。

いくら安くなるかモデルケースでチェック

では、ふるさと納税をして、確定申告で控除を受ける場合の具体的なモデルケースを紹介しましょう。

例:共働きで年収400万円、寄付金3万円の場合

※この場合の所得税率は10%。この所得税率を利用して所得税からの控除額を計算します。なお、所得税率については、国税庁のホームページに詳しい記載があります。

■住民税(基本分)

(3万円 - 2,000円) × 10% =2,800円

■住民税(特例分)

(3万円 - 2,000円) × (100%- 10%(基本分)- 10%(所得税の税率)) = 2万2,400円

基本分と特例分を足すと、住民税の控除額は2万5,200円となります。

■所得税からの控除

(3万円 - 2,000円) × 10%(所得税率) = 2,800円

所得税からの控除が2,800円となり、住民税の控除額2万5,200円と合わせます。

■各控除額の合計を求める

| ①所得税からの控除 | ②住民税(基本分) | ③住民税(特例分) | ①+②+③=控除合計 |

|---|---|---|---|

| 2,800円 | 2,800円 | 2万2,400円 | 2万8,000円 |

つまりこのケースでは、所得税との合算で、寄付した3万円のうち、自己負担額を引いた2万8,000円が控除されるということになります。

まとめ

ふるさと納税をすると住民税と所得税から控除されることを解説してきました。

手続きが面倒くさそう、控除のことがよく分からない、という人もいるかもしれませんが、ふるさと納税をすれば実質2,000円の自己負担だけで税金の控除を受けられ、かつ寄付をした自治体から魅力的な返礼品を受け取ることができます。

ふるさと納税をして受けられる控除額には上限(=控除限度額)があるので、まずは自分の控除限度額を把握するところから始めましょう。

忘れてはいけないのが、手続きをしないと控除が受けられないということです。控除を受けるためには必ずワンストップ特例制度か確定申告で手続きをしましょう。