ふるさと納税は2008年5月に制度化してから、徐々に知名度を上げています。しかし、まだ実際にやったことはないという人も多いのではないしょうか。

中には、「お得な制度らしいけど、本当にお得なのだろうか」「なにかデメリットはないのか」という疑問をもっている人もいるでしょう。

結論からいうと、ふるさと納税はメリットの多い制度です。寄付額に応じて翌年の住民税や所得税から控除を受けられる上に、ほとんどの場合寄付先の自治体から返礼品を受け取れます。

ただし、ふるさと納税は利用にあたって注意すべきポイントもあります。安心して利用するためにも、ふるさと納税の仕組みを正しく理解しておきましょう。

1. ふるさと納税はメリットの多い制度

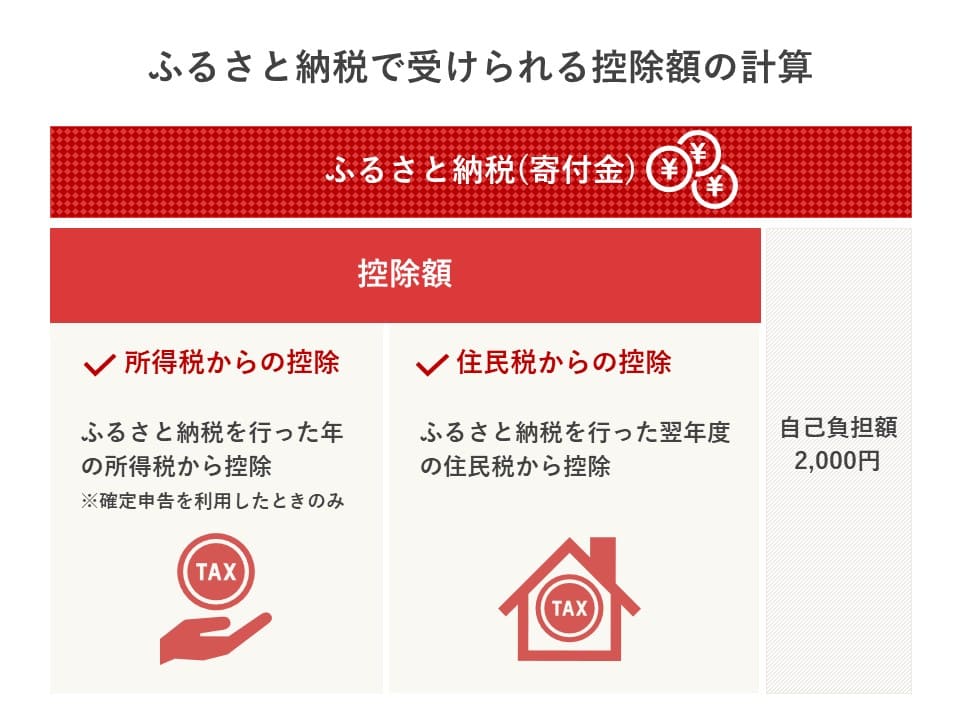

ふるさと納税は自分で選んだ自治体に対して寄付をし、寄付額のうち2,000円を超える部分について翌年の所得税と住民税から控除が受けられる制度です。多くの場合、寄付した自治体からは、返礼品を受け取れます。

返礼品の種類は、自治体の特産物や、伝統工芸品など多種多様です。中には市場価格と同等か、それよりも安い寄付額で受け取れる返礼品も数多くあります。

また、ふるさと納税のポータルサイトの中には、独自のポイント制度を設けているところもあります。寄付額に応じた返礼品をもらえるだけでなく、ポイントがたまり特定の景品と交換できるなど、独自のキャンペーンを実施しているサイトもあるのです。

2. ふるさと納税の注意点やデメリット

ふるさと納税はメリットの多い制度ですが、利用する前に知っておきたい注意点やデメリットもあります。具体的には以下のとおりです。

- 1.税金が減る制度ではない

- 2.ふるさと納税の控除には限度額がある

- 3.自己負担金2,000円が必ずかかる

- 4.寄付金は一度全額を自己負担する

- 5.自治体以上への寄付は確定申告が必要

- 6.返礼品には規制がある

- 7.控除される人の名義で寄付する必要がある

- 8.同じ返礼品を選べない場合がある

- 9.寄付したい自治体がない場合がある

こうした注意点やデメリットを知らずに利用すると、予想外の対応をしなければならなくなることも考えられます。正しい知識のもと、ふるさと納税を利用しましょう。

2.1.税金が減る制度ではない

ふるさと納税は、減税や節税ができる制度ではありません。

寄付という形であらかじめ税金を納め、寄付額から2,000円を差し引いた額が翌年の税金から控除される制度です。つまり、減税でなく「税金の前払い」という理解が正しいでしょう。

そもそもふるさと納税の目的は、税金を納めながら自分の故郷や応援したい自治体を応援できるということです。また、実質2,000円の自己負担であらゆる特産品や旬のものを受け取れることも大きなメリットでしょう。

2.2.ふるさと納税の控除には限度額がある

ふるさと納税で控除できる額には、限度があります。

控除の上限金額は、年収や家族構成によって定められています。たとえば、以下のとおりです。

| 年収 | 家族構成 | 控除の上限金額 | |

|---|---|---|---|

| Aさんの場合 | 350万円 | 独身 | 約3万4,000円 |

| Bさんの場合 | 500万円 | 妻と2人暮らし (配偶者は無収入) | 約4万9,000円 |

| Cさんの場合 | 700万円 | 夫婦共働きで高校生の子どもと3人暮らし | 約8万6,000円 |

控除上限額を超えて寄付すると、超過した金額は控除の対象となりません。上限額を超えた寄付額に対しても返礼品は付きますが、この点についてはあらかじめ注意が必要です。

自分の控除上限額を知るには、総務省の「ふるさと納税ポータルサイト」を確認しましょう。収入や家族構成から、自身の目安となる控除上限金額が分かります。

ほかにも「さとふる」や「ふるなび」といった、ふるさと納税のポータルサイトにあるシミュレーターで控除上限金額を計算することも可能です。

2.3.自己負担金2,000円が必ずかかる

ふるさと納税では、寄付した全額が控除されるわけではありません。

控除の対象となるのは、寄付額から2,000円を差し引いた金額です。つまり、2万円寄付したら翌年の控除対象になるのは1万8,000円です。

そのため、少しでも支出を抑えたい人にとっては自己負担金がデメリットと感じられるかもしれません。

ただし、ふるさと納税には返礼品があります。そのため、実質2,000円の自己負担金でさまざまな返礼品をお得に買っていると考えればメリットが感じられるはずです。

返礼品の中には2,000円を超える価値のアイテムも数多くあります。控除上限額の中でよりコストパフォーマンスの高い返礼品を選べば、自己負担金の元も取れるでしょう。

なお、2,000円の自己負担金は年間の寄付総額に対して発生します。1年間に何回寄付しても、自己負担金は一律2,000円です。複数の返礼品を受け取っても、自己負担金は2,000円のみです。

2.4.寄付金は一度全額を自己負担する

先述のとおり、ふるさと納税は所得税や住民税の前払いといえる制度です。

税金が控除されるのは翌年であり、事前に「控除額+2,000円」を寄付として支払う必要があります。たとえば、3万円の控除を受ける場合、3万2,000円は控除の前年に一度支払う必要があるのです。

そのため、税金を前払いする余裕がない人や一時的であっても支出を抑えたい人にとっては、ふるさと納税は不向きかもしれません。

2.5.確定申告が必要になる場合もある

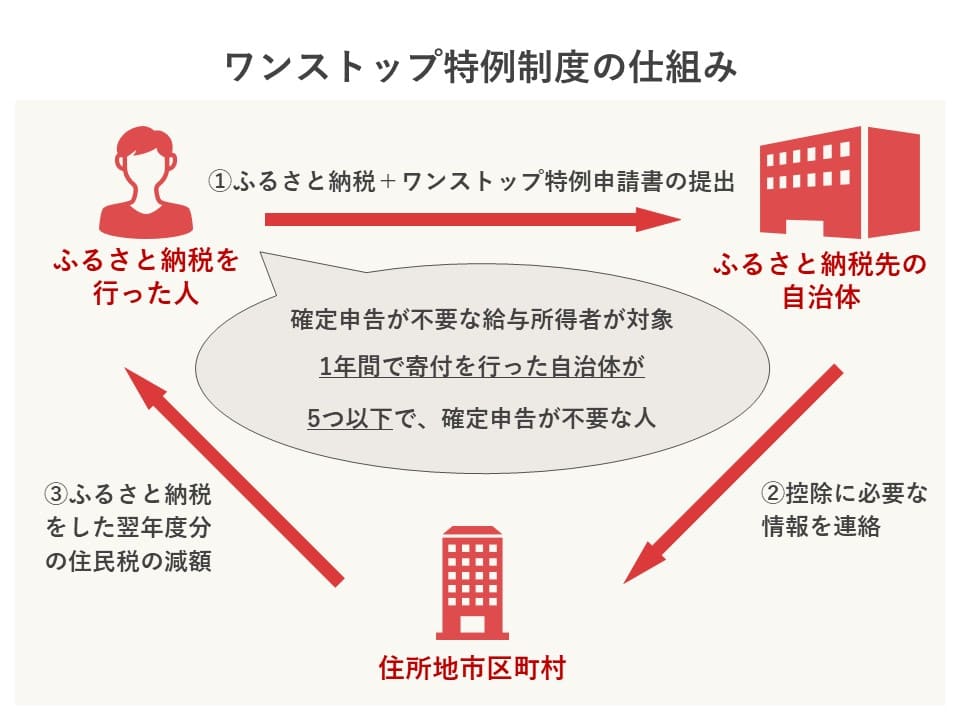

ふるさと納税には、「ふるさと納税ワンストップ特例制度」(以下、ワンストップ特例制度)という制度があります。

ワンストップ特例制度とは、寄付先が5自治体以下の場合に限り、寄付した自治体が自分の代わりに確定申告をしてくれる制度です。もともと確定申告をする必要のない人にとっては、とても便利な制度だといえます。

ワンストップ特例制度を利用するには、寄付した自治体に、寄付をした翌年の1月10日までに所定の申請書を提出します。申請を忘れると、確定申告が必要になるため注意してください。

さらに、6自治体以上に寄付するとワンストップ特例制度の手続きはできません。確定申告が必要となり、手続きを忘れると翌年から5年以内の確定申告で申請しない限りは控除を受けられません。

この場合、会社員など通常は確定申告の必要がない人にとっては手間がかかり、デメリットといえるでしょう。

そのため、確定申告の手間を省くなら、年間の寄付を5自治体以下にすることでよりスムーズに手続きが行えます。高額な寄付を予定している場合は、1自治体あたりへの寄付額を多くして、寄付する自治体数を少なく抑えることがポイントです。

2.6.返礼品には規制がある

自治体間による返礼品競争の激化を受け、2019年6月1日以降より「ふるさと納税に係る指定制度」が施行されました。ふるさと納税に係る指定制度では、以下のとおり返礼品に対する規制事項を設けています。

- 返礼品の返礼割合(還元率)を3割以下とすること

- 返礼品を地場産品とすること

そのため必ずしも元が取れるほどお得で、自分の欲しいものが手に入るとは限りません。なお返礼割合とは、いわゆる還元率のことを指します。返礼割合の算出方法は、以下のとおりです。

返礼割合(%)=市場価格 ÷ 寄付金額 × 100

たとえば市場価値が約1万円の商品に対して、3万5,000円の寄付額を設定すれば、返礼割合は約28.5%です。反対に、市場価値に近い価格の寄付額を設定するほど、返礼割合は100%に近くなります。

なお上記の規制で返礼割合30%以下が原則となっているものの、自治体が返礼品を安く仕入れることで返礼割合が100%に近い品もあります。 。

市場価格は、自治体が返礼品の調達にかかった額でもあります。しかし、自治体によっては市場価格より安く返礼品が調達できることもあるため、たとえばインターネット通販サイトの価格などをもとに計算すると、返礼割合が30%以上になる場合があるのです。

また市場価格は時期によって変動するため、タイミングにより、さらに返礼割合が上がるケースもあります。

2.7.控除される人の名義で寄付する必要がある

ふるさと納税は、控除される人の名義で寄付する必要があります。

たとえば妻の名義で寄付をした場合、自分の税金の控除はできません。あくまで寄付者が控除の対象者となります。また、寄付に用いるクレジットカードの名義も、控除を受ける本人のものでなければなりません。

しかし、実際は引き落としの口座が納税者名義になっていれば、家族カードを使えることもあるようです。また、専業主婦、アルバイトなどで給与所得が103万円以下の場合、課税所得や納税額がないため控除はできません。

ふるさと納税のポータルサイトによっては、控除対象者(寄付者)の情報とは別に、返礼品の送り先を設定できる場合もあります。

つまり、自分の名義で寄付した上で、ギフトとしてほかの人に返礼品を送ることもできるのです。自分以外の人に返礼品を送りたい場合は、こうしたサービスも活用できます。

2.8.同じ返礼品を選べない場合がある

ふるさと納税ではあらゆる返礼品を自由に選べますが、中には1度しか受け取れない返礼品もあります。

たとえば数量限定や期間限定の人気返礼品などには「お1人様1回のご注文」と、注意書きがあることもしばしばです。

また、自治体は返礼品を頻繁に変更できるため、去年選んだ返礼品が翌年にはないケースもあります。たとえ同じ商品があっても、価格や内容量が変わっていることも少なくありません。

このような可能性があることは、ふるさと納税を利用する上で知っておきましょう。

目当ての返礼品がない場合、一から探すと時間がかかり年内の寄付に間に合わない可能性もあります。そのため、ふるさと納税は時間に余裕を持って利用してください。

2.9.寄付したい自治体がない場合がある

ふるさと納税では、全国すべての自治体が参加しているわけではありません。寄付したい自治体が、ふるさと納税を利用していない可能性もあります。

もし寄付したい自治体がない場合は、ふるさと納税ではなく、自治体への直接の寄付やクラウドファンディングなどの支援方法が挙げられます。目的に応じた方法で、自治体を支援しましょう。

なお、ふるさと納税のポータルサイトによって掲載されている自治体は異なります。目当ての自治体がある場合は、複数のサイトをまたいで探してみると良いでしょう。特に自治体掲載数の多いサイトなら、探している自治体を見つけられる可能性が高いです。

3. 職業や状況により発生する注意点とデメリット

ふるさと納税は、正しい前提知識を持った上で利用すれば、デメリットが生じることはほぼありません。

ただし特定の職業に就いていたり、一定の状況下では、例外的に注意点やデメリットが発生する場合もあります。

まずは自身が以下の職業や条件に当てはまるかどうかをチェックしてみてください。

上記に当てはまる人は、これから解説する注意点やデメリットを把握しておきましょう。

3.1.会社員のデメリット

会社員はワンストップ特例制度を利用しない場合、翌年に確定申告する手間が発生します。

通常、会社員は自分で確定申告する必要がありません。しかし、以下の場合はふるさと納税のためだけに確定申告をしなければなりません。

- 6自治体以上に寄付した

- ワンストップ特例制度の申請をしなかった

ワンストップ特例制度は、自分で自治体に申請する必要があります。通常、ふるさと納税のポータルサイトで「ワンストップ特例制度を利用する」という項目を選択して寄付すると、返礼品とともに「寄付金受領証明書」と申請用紙が送られてきます。

申請用紙に必要事項を記入し、翌年の1月10日までに寄付先の自治体へ返送しないと、ワンストップ特例制度は利用できません。また、1自治体に複数回寄付した場合は、寄付した回数分だけ申請書を送る必要があります。

会社員の場合、年間の寄付先を5自治体以下に抑えてワンストップ特例制度の申請さえすれば特にデメリットはありません。申請を忘れないように気を付けましょう。

3.2.個人事業主のデメリット

個人事業主がふるさと納税を利用する場合、以下の注意点があります。

それぞれについて詳しく見ていきましょう。

ワンストップ特例制度が利用できない

個人事業主はワンストップ特例制度が利用できません。なぜなら、ワンストップ特例制度は、本来確定申告の必要ない人のために設けられた制度だからです。

確定申告の際、ふるさと納税については「確定申告書B」の「寄付金控除」欄に記載します。自治体から送られてきた寄付金受領証明書を見て、寄付金額や寄付先の所在地などを記入しましょう。

記入の仕方に不安のある人は税務署の無料相談会を利用し、教えてもらいながら記載すると良いでしょう。また会計士に確定申告を業務委託している場合は、ふるさと納税した旨を伝えて寄付金受領証明書を会計事務所に転送しましょう。

一時的な出費がある

ふるさと納税はいわば税金の前払いです。控除上限までめいっぱい寄付しようとすると、人によってはかなり寄付金額が高額になる場合もあります。また、控除されるのは翌年のため、一時的に出費が発生することを把握しておきましょう。

特に事業で資金が必要になる人や、時期により利益が大きく上下する人は、税金控除の上限を超えてしまうことで赤字になってしまわないよう注意が必要です。

事業に支障が出ない程度に、ふるさと納税を利用しましょう。

所得に応じて控除上限額が変動する

ふるさと納税は、先述のとおり収入や家族構成によって控除上限額が変動します。そのため、毎年の所得が大きく変動する個人事業主は、上限額に気を付けましょう。

上限の目安は、総務省のサイトやふるさと納税のポータルサイトのシミュレーションできます。

ただし、これらの金額は目安でしかありません。そのため算出した金額の8割程度を寄付額の上限とすることで、控除上限額を超えるリスクが抑えられるでしょう。

3.3.住宅ローン控除を受ける人のデメリット

年末時点の住宅ローン残高のうち、1%が所得税から控除される「住宅ローン控除」とふるさと納税は併用できます。

ただし個人事業主や住宅ローン控除を初めて受ける人など、確定申告を必要とする場合は、控除額が少なくなる可能性があるため注意が必要です。

反対に、ワンストップ特例制度を利用できる人(確定申告が不要な人)は、住宅ローン控除との併用によるデメリットはほとんどありません。

住宅ローン減税とふるさと納税を併用する場合としない場合の控除額も、ふるさと納税のポータルサイトのシミュレーターで簡単に計算できます。

より詳しい控除額の違いを知りたい人は、お近くの税務署や税理士に相談しましょう。

3.4.子どもの保育園入園を控えている人のデメリット

子どもの保育園入園を控えている人にとって、上記のようなふるさと納税のデメリットは基本的にありません。ふるさと納税が選考や保育料に与える影響について、見ていきましょう。

ふるさと納税で選考が不利になることは基本的にない

保育園の入園選考基準は加点・減点形式になっています。しかし基準の中に「ふるさと納税をしたら減点」といった項目は、基本的にないと考えてよいでしょう。

たとえば東京都豊島区の「保育所入所基準指数表(令和4年度)」を見ても、保護者のふるさと納税事情に触れる項目はありません。

保育園の入園選考基準は自治体によって定められているため、気になる人はお住まいの市区町村の基準をご確認ください。

ふるさと納税が保育料に影響することはない

ふるさと納税を利用することで、保育料が変わることはありません。

保育料は、住民税の額をもとに算出されます。しかし控除前の金額が算出の基準となるため、ふるさと納税の利用が保育料に影響することはありません。

また、各種控除が保育料を安くすることもあります。具体的には、生命保険料控除と医療費控除です。保育料を安くする控除の中に、ふるさと納税による寄付金控除は含まれません。

4. ふるさと納税は自治体にとってデメリットになる?

ふるさと納税にはお得な返礼品が多く「自治体が損をしてしまうのではないか」と疑問に思う人もいるでしょう。

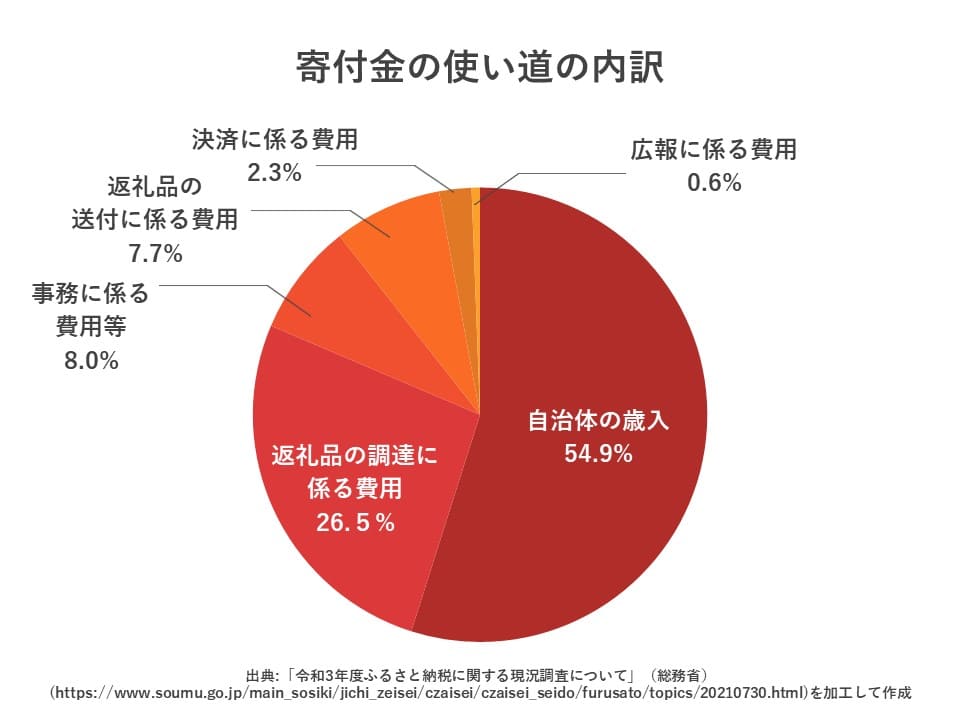

しかし、ふるさと納税で自治体が損をすることはほとんどありません。令和3年度に実施された「ふるさと納税に関する現況調査結果」では、寄付額全体に対して以下のとおり、内訳が発表されています。

寄付額に対し、自治体がかけた費用は全体の45.1%。つまり、半分以上の寄付額は、純粋な自治体の歳入になっていることが分かります。

また支出に含まれる返礼品の調達にかかる費用や、事務、決済、広報などにかかる費用は、自治体の内部で循環している費用です。

つまり、ふるさと納税は自治体の中で雇用を生み出し、経済を回す役割も担っているといえます。このように、ふるさと納税は自治体にとってもメリットの大きい制度なのです。

5.ふるさと納税は正しい予備知識で賢く利用しよう

ふるさと納税は、使い方や仕組みを正しく理解すれば、大きなデメリットが生じることは基本的にありません。職業や状況によっては確定申告が必要となる場合はあるものの、時間に余裕をもって申告書類を準備すれば大きな負担にはならないでしょう。

キャンペーンやポイント制度のあるお得なふるさと納税サイトを選べば、デメリットよりもメリットの方が大きく感じられるはずです。

ふるセレでは、複数のふるさと納税サイトを一挙に比較できます。寄付先や欲しい返礼品がすでに決まっている人も、まずはふるセレでどのサイトが最もお得かチェックしてみてください。